第一部分 内容摘要

◆随2020年2月,国内不锈钢市场供需两弱,而不锈钢消费市场已停滞1个月以上,消费周期被压缩,市场垒库预期强烈

◆节前部分钢厂接远期期单顺畅是建立在“低价”的基础上,接单对象多为代理商,其接单的出发点为博行情,而非终端消费确定,这将决定后期的市场“蓄水池”将进一步放大

◆基于改轧放量(节前冷、热价差较大)、德龙冷轧增投产、阳江甬金冷轧投产、阳江宏旺冷轧产能待放量等因素考虑,则节后304冷轧供应将逐渐增加,而成本支撑或将成为伪命题,或将表现为现货端的持续阴跌

第二部分 行业要闻

1.张家港浦项计划减产2.0万吨

据市场消息,浦项(张家港)将在2月20日开始炼钢停产。影响304不锈钢产量2.0万吨。由于物流不通畅,下游复工不及时,以及原料供应不足等综合考虑,采取上述措施。

2.太钢不锈2月高碳铬铁招标价平盘

太钢不锈2020年2月高碳铬铁招标价格为5600元/50基吨(含税到厂价),与1月份持平,减量采购,交货时间2月16号到3月15号。

3.福建甬金4-5月期单开售

市场消息,2020年2月17日福建甬金接单4-5月期货销售指导价13400元/吨,环比3月份盘价下调300元/吨。

4.印尼德龙年产100万吨不锈钢项目投产

据市场消息,2020年2月3日,印尼德龙不锈钢新项目投产,产能100万吨,据悉计划先期投产60万吨,于今日开始热调试产304方坯。

第三部分 现货价格

1.原料市场价格

图1:国内高碳铬铁出厂价(元/50基吨)

数据来源:银河期货、wind资讯

图2:国内NPI出厂价(元/镍;元/吨)

数据来源:银河期货、wind资讯

2月份,国内高碳铬铁报价整体表现为冲高回落,当前国内主流市场报价5800-5900元/50基吨,较上月整体反弹50元/50基吨左右。铬铁行情的冲高回落,主要是受供矿端的成本支撑影响,而节后冶炼厂试探性上调报价,无奈于钢厂招标价纷纷平盘,冶炼厂价格被迫回调。预计3月,钢厂端的减产压力将持续,从而对高碳铬铁行情的后续走势形成压制。

镍铁方面,2月份国内高、低镍铁整体表现为平稳,价格环比上月保持持平。

高镍铁价格的平稳,一方面,是受期镍价格冲高回落影响,月度镍价波幅相对较小;第二,镍矿价格的平稳之于镍铁成本有传导作用,且镍铁成本倒挂压力较大;第三,不锈钢产量的下降,而印尼镍铁产量持续增加,从而对国内于镍铁价格形成压制。预计3月份国内高镍铁较纯镍贴水幅度或将进一步收窄。

2月,低镍铁行情整体表现为平稳。需求端,对应的200系不锈钢成本压力继续存在,个别钢厂成本已倒挂,导致产量下降。且当前为季节性减产,使得钢厂之于的低镍铁需求加速下降。低镍铁以自给为主,低镍铁的供需弹性不足,市场可流通低镍铁资源较少,参照意义已逐渐失去。

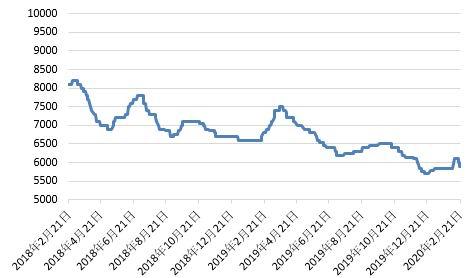

2.不锈钢市场价格

图3:国内不锈钢现货价格(元/吨)

数据来源:银河期货、wind资讯

2月,不锈钢现货价格整体有所下跌,304、201及430冷轧月度均价环比分别-0.56%-0.38%和-0.15%。

从月内各系别现货价格的运行情况来看,304、201、430冷轧月度走势整体表现为平稳后的小幅回落。2月份,不锈钢现货市场整体处于休市状态,1月份钢厂300系减产不及预期,而疫情影响持续,物流影响较为明显,从而使得市场垒库预期强烈,2月下旬市场零星开工,现货报价集体小幅回落。而300系冷轧方面,仍需面对前期改轧利润可观、甬金、宏旺、德龙等新增冷轧产能亟待释放的现实。叠加需求周期的延后,则预计3月份的市场或承压。

预计3月份国内不锈钢行情将逐渐表现为分化,304走势或将表现为承压回落,201或将表现为窄幅震荡回落,而400系将延续持稳。

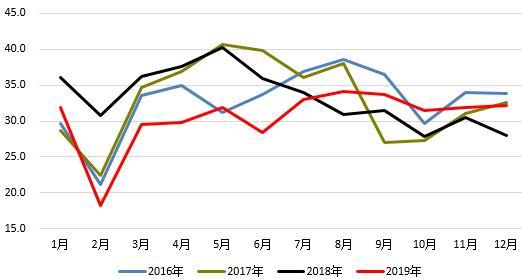

第四部分 库存

1.不锈钢库存

图4:主要不锈钢市场库存(万吨)

数据来源:银河期货、wind资讯

图5:300系不锈钢库存(万吨)

数据来源:银河期货、wind资讯

据不完全统计,至2月中旬无锡和佛山地区的不锈钢库存86.93万吨,环比增长15.69%。库存的增长主要是由于春节叠加疫情影响,导致节后复工后集中性到货,表现为无锡市场300系、无锡市场200和300系的大幅增长。预计这样的增长态势或将延续至3月中旬。

就佛山、无锡市场的300系库存而言,2月中旬的库存保持在55.69万吨,较1月底增长33.99%。主要是受消费周期被压缩及市场开市延后影响,且新增冷轧产能仍在持续释放,304现货市场将承压。

第五部分 不锈钢月度供需

1.不锈钢供应

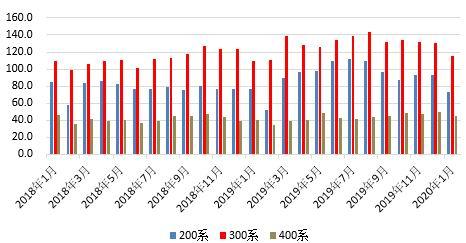

图6:国内不锈钢产量(万吨)

数据来源:银河期货、wind资讯

图7:国内300系不锈钢产量(万吨)

数据来源:银河期货、wind资讯

1月份,国内不锈钢产量233.14万吨,环比下降14.78%,同比增长3.02%。其中,200系产量72.60万吨,同比下降5.06%;300系产量115.05万吨,同比下降4.73%;400系产量45.59万吨,铜比增长13.75%。

1月份,国内300系不锈钢粗钢产量为115.05万吨,环比下降14.78%,同比增长4.73%。产量的环比下降主要是由于青山、北海新材料、鞍钢联众等钢厂的产量不同程度的下降影响,物流、销售、库存仍是钢厂减产的主要原因。

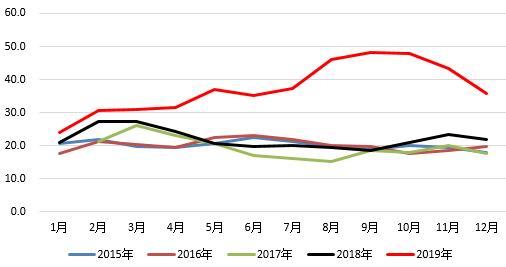

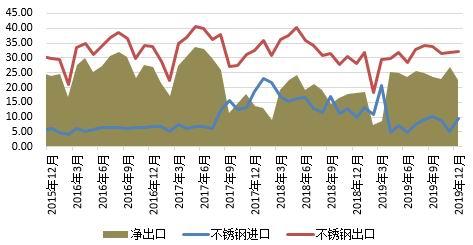

2.不锈钢进、出口

图8:不锈钢进出口(万吨)

数据来源:银河期货、wind资讯

图9:不锈钢出口同比(万吨)

数据来源:银河期货、wind资讯

2019年12月,国内净出口量为22.60万吨,环比下降15.99%,同比增长24.59%。净出口数据的下降主要是受进口增长幅度较大影响,来自印尼不锈钢进口量增加明显。

12月,国内不锈钢出口量为32.16万吨,环比增长0.65%,出口增长主要是板卷、窄带、型材领域的出口环比增长。

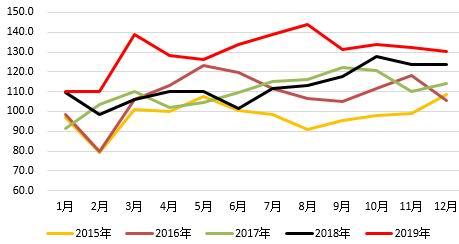

3.不锈钢表观消费

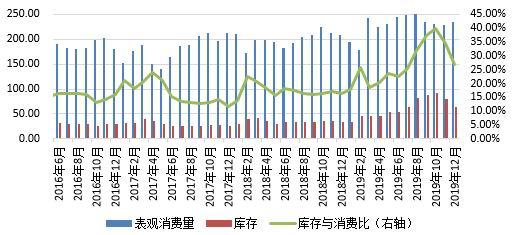

图10:国内不锈钢月度表观消费量(万吨)

数据来源:银河期货、wind资讯

12月份,国内不锈钢商品材表观消费量为234.56万吨,环比增长2.35%。国内不锈钢表观消费的增长主要是受不锈钢产量增长而净出口下降影响。库销比的连续回落表达的是节前的市场去库行为,而节后则将表现为库销比的大幅抬升。

第六部分 成本

1.镍原料的经济性比较

图11:镍原料经济性比较(元/镍)

数据来源:银河期货、wind资讯

2月份,国内镍原料经济性的顺序延续,就整体而言各模式之间的经济性关系整体表现为“高镍铁>废不锈钢>‘低镍铁+镍板’”,废不锈钢的经济仍较低,主要是由于废钢供给阶段性的受限,从而带动其价格的坚挺;再者,高镍铁价格持续平稳。预计3月份,国内高镍铁的经济性凸显的特征仍将延续。

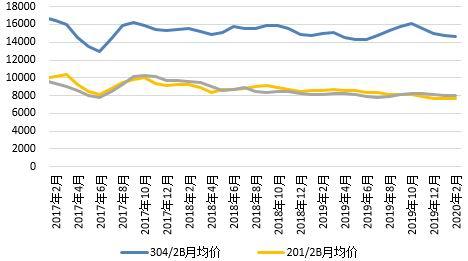

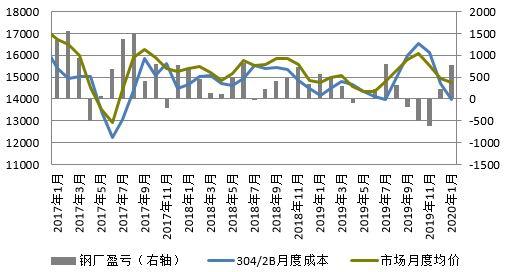

2.304冷轧生产成本

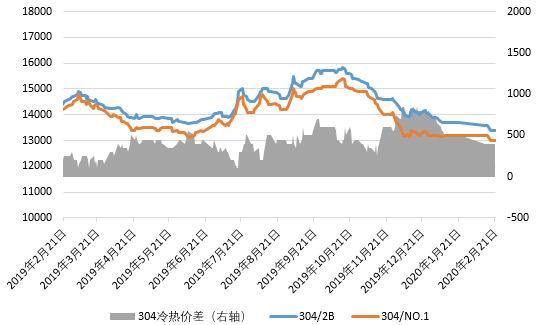

图12:304不锈钢冷、热轧价格比较(元/吨)

数据来源:银河期货、wind资讯

图13:304/2B不锈钢价格月度盈亏(元/吨)

数据来源:银河期货、wind资讯

1月份,国内304冷、热轧价格走势整体回落,其中304冷轧跌幅略大,最终表现为冷、热轧价差有所收窄。304冷轧现货价格的小幅回落,一方面,是受销售周期被压缩,而钢厂生产仍在持续,市场垒库预期强烈;再者,钢厂盘价大幅下调,带动市场畏跌情绪。

2月,根据模型测算,304月度冷轧成本为13950元/吨,本周市场现货报价在13900-14000元/吨,钢厂成本压力相对较小,压力来自需求端。季节性的减产在1月已有所体现,供应端压力在2月或将有所体现。

第七部分 后市展望

◆2020年2月,国内不锈钢市场供需两弱,而不锈钢消费市场已停滞1个月以上,消费周期被压缩,市场垒库预期强烈

◆节前部分钢厂接远期期单顺畅是建立在“低价”的基础上,接单对象多为代理商,其接单的出发点为博行情,而非终端消费确定,这将决定后期的市场“蓄水池”将进一步放大

◆随着镍铁价格的持稳,则钢厂3月份304不锈钢的成本难有下探空间,结合现有行情去看,尽管当前生产已临近成本线,但是成本已不是制约钢厂生产的首要因素,消费、物流、库存或将进一步限制3月钢厂产量

◆基于改轧放量(节前冷、热价差较大)、德龙冷轧增投产、阳江甬金冷轧投产、阳江宏旺冷轧产能待放量等因素考虑,则节后304冷轧供应将逐渐增加,而成本支撑或将成为伪命题,或将表现为现货端的持续阴跌

(转载自 银河期货 王颖颖)